8月26日,市場情緒異常低迷的一天,周一周二歡天喜地的氣氛全無,然而就在這樣的冰點行情之下,順豐控股還是一字漲停,這種強于大市的表現是意味著順豐的未來也有著落了嗎?

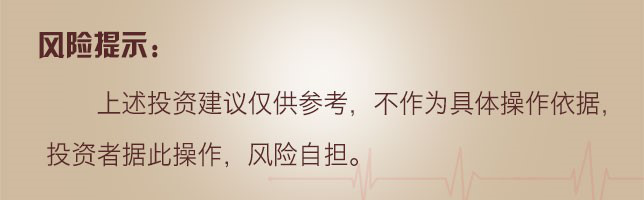

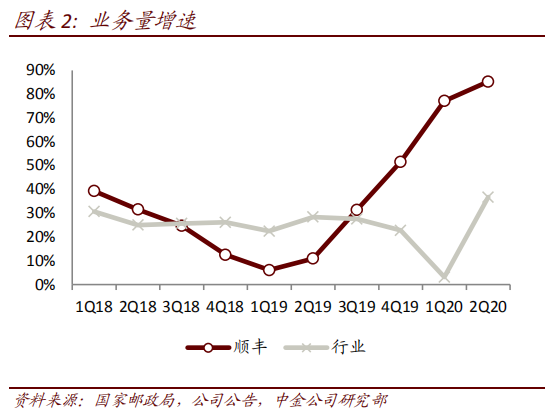

今日順豐控股得以強勢漲停的原因,主要是因為25日晚間其披露了半年報,數據顯示,2020年上半年公司實現營收711.29億元,同比增加42.05%,實現歸母凈利潤37.62億元,同比增加21.35%,實現扣非歸母凈利潤為34.45億元,同比增加47.82%。2020年第二季度營收375.88億元,同比增加21%,實現歸母凈利潤28.54億元,同比增加55.3%,實現扣非歸母凈利潤26.1億元,同比增加75%。

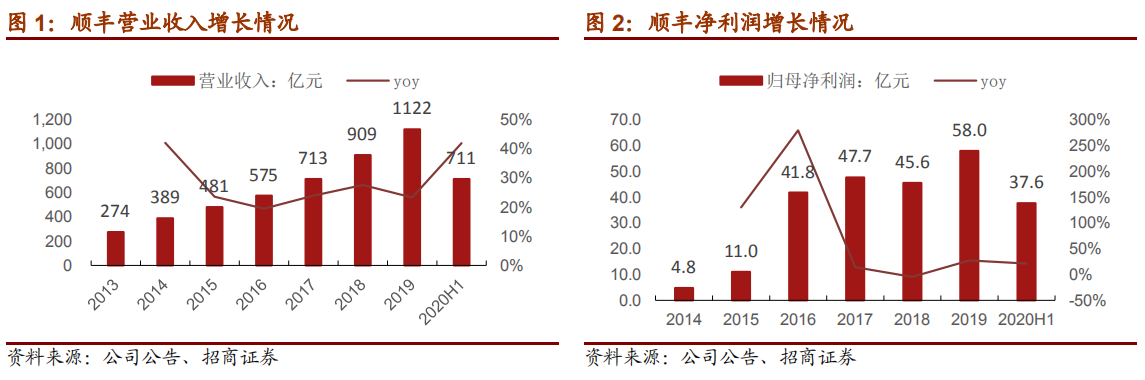

除此之外,公司業務量36.55億件,同比增長81.27%;單票收入18.39元,同比減少22.14%。

截至發稿,在已披露半年報的上市公司中,順豐控股以711.29億元營收,排名第13,相比其他央企或國企背景的上市公司,作為民營企業的順豐控股在營收、歸母凈利潤及同比變化方面確實有不少可圈可點之處。

正是因為因為這驕人的業績,致使今日順豐控股開盤直接一字漲停,截至收盤,該股報80.21元,再度刷新歷史新高。那么順豐控股又是如何能夠在今年這個特殊時期,仍然保持良好業績的呢?

業績良好原因幾何?

中金公司認為,順豐控股保持良好業績的原因有以下三點:

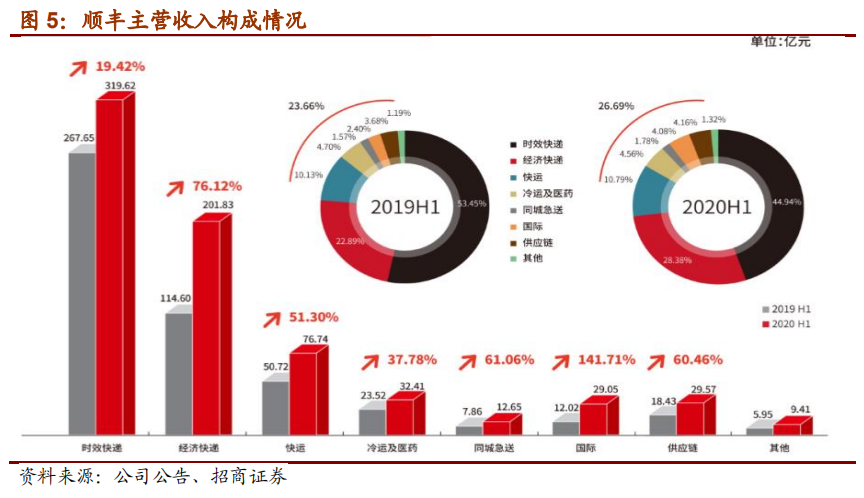

1、時效件上半年收入增長19%,較去年同期的4%明顯加快。根據測算一、二季度增速分別為21%和18%,一季度有防疫物資和順豐持續運營不間斷的影響,但到了二季度增速依然較快,也是因為疫情期間順豐的服務形成了宣傳效應,同時為時效件業務提供增長空間,同時疫情加速電商滲透,高端消費線上化趨勢開始顯現,順豐高端電商客群使用時效件業務量大幅增長,因而我們認為這一趨勢具有持續性。

2、經濟件繼續放量。上半年經濟件業務收入同比增長76%,主要受益于特惠裝配產品的高速增長。公司通過推廣收端集收建包、按包中轉、干線直發等模式優化,提升各環節效能,降低單件成本。在貨量達到要求規模的環節和區域,有節奏地推進快慢產品分離,釋放規模效益。

3、新業務全面開花。快運業務76.74 億元,同比增長51%;冷運業務實現收入32.41億元,同比增長37.78%;同城急送業務受益于疫情催化下的生鮮到家、外賣、跑腿等業務的增長,公司加大投入以滿足客戶需求,上半年實現收入12.65億元,同比增長61%,遠高于行業增速;國際業務顯著受益于防疫物資和其他貨物的國際航空運輸需求,公司新開通國際航線18條,上半年全貨機國際航線運量超過4萬噸,收入增長142%至29%,成為增長最快的業務板塊;供應鏈業務則加大了順豐、新夏輝和順豐DHL之間的協同,在疫情下依然實現了較快增長:上半年收入同比增長60%,3-6月不存在基數效應的情況下,供應鏈業務實現25%的同比增長。

順豐新業務板塊(重貨+冷運+同城配+國際+供應鏈)收入占比提升至26.7%(合計約為180.42億元,同比增加42.5%)。綜合物流版圖已經搭建成功。

根據上面的分析還是能看出順豐控股擁有很強的實力,未來業務的發展也指向性明確,那么能不能穩固發展呢?

機構看好長期價值,未來可期

招商證券認為,順豐控股目前在重貨、冷鏈、同城、供應鏈等新業務上已樹立先發優勢,隨著成本管控進一步加強,明年多項創新業務將整體實現盈利;同時,公司的綜合物流網絡將繼續提升時效產品競爭力,盈利能力進一步增強。未來三年公司業績進入集中釋放期,扣非凈利潤復合增速有望超過30%。分部估值測算下,根據2022年預估利潤水平的合理市值將達到4600億以上。

中金公司認為,其快遞行業成長空間廣闊,到2025年行業件量有望達1500 億件,且電商快遞的格局將實現穩定,資本開支趨于平緩。因此基于2025年以 DCF測算相對成熟或實現穩定盈利的時效件和特惠專配業務的價值,并折現到 2021年,其他新業務則參考不同標準給出對應的估值,按照分部加總法得到2021年目標估值。

我們預計到2025年順豐的市場份額可能達到12%,即180億件,其中:

1)其中時效件約60億件,假設單票自由現金流為2元/件,按照10年預測期5%復合增速和永續增長率2%折現,2021年時效件業務價值約為2300億元,對應該部分202年市盈率約25倍;2)假設2025電商特惠專配業務量約100億件,假設單票自由現金流為0.35元/件,按照10年預測期8%復合增速和永續增長率3%折現,2021年電商特惠專配業務價值約為1000億元, 3)順豐重貨我們基于今年融資的估值30億美金給予30%的升值,到2021年估值為260億元;4)同城業務保持高速增長(上半年收入增長61%),且我們認為5年后順豐同城有望占據同城業務500億件中的5%-10%,實現15-25億元利潤,給予該業務2021年估值約20億美元(人民幣130億元);5)供應鏈業務我們認為將持續受益于高端產業崛起和第三方物流滲透率提升,給予 200億元估值;6)暫不考慮冷運和國際業務的估值。分部加總目標市值約為3900億元,且認為是相對合理和穩健的測算。短期看三季度有望繼續快速增長。