今天,市場令很多投資人感到一絲恐慌,因為好久沒有經歷過這么大的下跌了。兩地市場近4000多家上市公司出現了綠盤報收,漲幅達3%以上的股票不超過100只。尤其是前期表現強勢的周期股跌幅比較深,天然氣整體跌幅6%,煤化工跌了5.2%,鋼鐵也跌了5.5%。

今天的市場到底出了什么問題?雖然全球市場出現了大勢激蕩,但A股市場為什么不能獨善其身?今天的下跌是否意味著A股將會步入下行通道中?這些問題如果不給大家解釋清楚,我想十一之前被套的投資人恐怕都會感覺有壓力,過節也不會很愉快,到底怎么辦?天瑞來給大家指點迷津。

上周三,我跟大家提過,目前國家要通過市場化手段調節大宗商品價格,建議大家將手中獲利頗豐的周期類個股減倉出局。好多投資人可能沒太注意,隨后這一周的市場表現印證了天瑞的判斷。

四季度A股的風險點在哪兒?

目前市場確實已經進入到中美博弈金融激戰的狀態中。雖然我們對這場金融戰是有預期的,但它悄然而至時,這種激烈反應還是讓大家感到有些恐慌。正因如此,我在7月開局時提醒投資人,下半年結構性牛市風險和機遇并存,市場有可能較上半年而言,賺錢的幾率要逐步縮小。

到9月份,你會發現賺錢確實比較難,每一次進場,都有被咬的感覺,不單是散戶投資者賺錢難的,機構投資者也感覺到賺錢困難,所以很多機構,尤其是前期一些業績非常好的公募基金都暫停申購。也就是說,目前金融處在一個重大轉折時期,最好的方式是多看少動。

從三季度來看,市場雖然經歷了7月中下旬一次快速殺跌,但很快在周期股的帶動下,形成了強勢反彈。反彈到3700點時,市場在眾多壓力面前表現比較脆弱,隨后出現了十一前的全面下跌。

到底為什么會出現這種情況?滬指大盤并沒有形成對3731點的突破,向上攻擊到3723點,就出現了持續下跌。到今天為止跌破了半年線支撐,如果短期內無法收復,將會直逼年線而去。創業板指數在3500點附近做了一個雙頭形態,之后震蕩下行,最近在3200點附近形成了有效企穩,在三季度下行空間達到10%。

深圳成指在三季度年線上方形成掙扎狀態,但今天深圳成指和創業板指同時出現了破位,破的是年線。

還有一個值得大家關注的現象,滬深兩地成交量連續47天呈現萬億成交。所有的指數不但沒有出現反彈新高,相反在今天出現破位下行,這就為四季度行情蒙上了一層陰影。

我認為市場在三季度已露出了風險信號,只不過前期新能源和周期股持續上漲,有效形成市場活躍度時,大家沒感到風險來臨。

臨近十一,小長假節日效應導致了短期資金出現了快速外流,從而形成了市場恐慌。還有一個非常重要的問題,將給四季度行情造成較大不確定性因素。大家說是不是德爾塔病毒,這個因素不是最主要的,因為在三季度中國抗疫情況良好。關注美股和全球市場狀態,就會發現今天美國道瓊斯、納斯達克、標準普爾500出現了快速下跌。日本股市、韓國股市、澳大利亞股市也出現了快速下跌,歐洲市場的表現還是比較提振的。

美股為什么最近出現了破位下行的態勢?納斯達克指數最近的走勢和A股有相似之處,基本上也是逼近了半年線的重要支撐。

可能好多投資人已經知道了,美國有可能會出現長期債務違約的較大風險。耶倫作為美國財長,已經警告美國會,如果再不提高債務上限,頂多財政能挺到10月份,之后有可能就會關門。這么大的警告引發了美股全線下跌。

從2008年到現在,美國債務總額翻了兩番,特別是最近兩年,美國的債務增長了5.3萬億美元,它的債務上限是28.4萬億美元。

為什么美國債務上限問題不能夠達成一致?那是因為美債問題早就是成為威脅美國經濟和社會安全的重要因素。

美國在不斷調整債務上限的過程中,不斷掠奪和切割世界各國利益。如果美國進一步調整債務上限,也就意味著還要繼續向全球發債。問題是這么多國家在疫情期間本來已經傷痕累累,如果再發債,實際上就是傷口撒鹽,全世界投資人和戰略機構投資者還愿不愿意買美債。

原來中國是美國最大的債權國,我們持有約3萬億美債,但最近幾年中國大規模削減美債,到7月份這個數字是1.07萬億美元,我們將美債拋掉了2/3,這讓美國感到恐慌。

最近俄羅斯幾乎把美債全拋光了,日本持有美債比較多,歐洲國家不但在削減美債持有比例,而且還希望將存儲在美國的部分黃金運回本土,為什么會出現這種情況?

全球戰略機構投資者在不斷拋售美債,換回黃金,說明對美國這個國家的未來,大家不再抱有更大信心了。

A股大跌是黃金坑還是陷人坑?

這次如果美國會不通過美國債務上限法案,大家知道將產生什么后果嗎?美國的金融末日將會來臨,如果到期不能償還債券,10年期債券,這種信譽損失可能是100年也沒法彌補回來。

到時候美國只有一個辦法——舉起大棒向世界宣戰,這是各國政要都非常擔心的,一旦美國還不起債務,財政赤字到了懸崖邊再猛踹一腳掉下去時,他將挑起比較大的軍事風波。

所以各國也不希望打破平衡,破壞國際和平秩序。但如果美國不斷像吸血鬼一樣去吸食全球人類命運共同體國家的利益,然后通過通貨膨脹的方式甩包袱給這些國家。

這些國家最后只有一個辦法——全部舉雙手跟美國說No。

最近,孟晚舟女士順利回國,這件事情很多國家覺得不可思議,沒有想到我們能把孟晚舟順利接回國。

其實這表達了一個什么問題,就是中國與美國進行外交等多邊談判中,我們確實有籌碼,我們確實在跟美國談判中有制約它的因素,也表明中國國力進一步強大。

除了孟晚舟事件,美國又把俄羅斯天然氣財務官抓了起來。大家說美國這個國家充當世界警察,誰都抓,而且專門抓世界500強財務官。為什么會這樣呢?其實仔細想想,無非就是害怕各國用人民幣進行貿易結算而已。包括中國和伊朗之間,中國和俄羅斯之間,中國和其他一些國家,在出現美元有可能出現債務違約的情況下,更多國家愿意把人民幣作為他們的國際貨幣儲備。所以歐盟和德國都曾經拿出一定額度,把人民幣納入到儲備貨幣中,還有更多的國家愿意跟中國進行人民幣貿易結算而剔除美元。

這個舉動極大震懾了美國當局,所以所有跟中國進行人民幣貿易結算的國家,都被認為侵害了美國利益,所以他要調查俄羅斯天然氣CFO,這就是當下我們必須要面對的中美博弈中,由貨幣所引發的金融市場的震蕩。

美國的債務危機到底能不能過得去?我們要看11月之前美國會和美聯儲的動靜。如果讓美債過去只有一個辦法,就是美聯儲無法停止量化寬松。盡管美聯儲表示要加息,但加息預期遲遲不能確定,就是因為美債對美國經濟起到了非常大的制約。如果美國政府關門,整個社會秩序將會陷入僵局,除了德爾塔病毒疫情逐步蔓延外,我覺得債務危機會使這個國家雪上加霜。

現在無論美國當地的投資機構,還是歐洲的投資機構,都認為美國未來經濟會出現較大風險。相比之下,中國的債市和股市,值得全世界的投資者進一步的關注和超配。全球最大的貝萊德投資機構,今天就美債問題已經提示國際社會關注可能帶來的長期投資風險,可以繼續增持中國債券資產,超配中國指數基金。

大家說既然貝萊德表態,中國有長期投資機會,為什么中國今天跌成這樣呢?

我認為,跌實際上不是壞事,我對下半年中國資本市場可能會出現的風險已經給大家做了預期,今天的下跌絕不會跟美國長期投資風險是一致的,相反這種下跌恰恰會使眾多長期資金逐步購買中國資產,是未來長周期一個蓄勢和吸納的機會,只不過下跌對短期內的投資者來講,如果不采取規避措施,會出現財務損失和投資損失。

所以我們在7月就提示大家,市場板塊出現了快速輪換,這時候要做的就是跟隨主力資金高拋低吸,估值較高的品種,不要長期放在手中,估值較低的品種,就跟隨主力同步進場。

今年,中方信富的策略是跟隨主力同進退,所以一季度我們減持核心在產,二季度大舉進攻高科技股,三季度減持高估值的科創股,同時吸納了低估值順周期股以及低估值藍籌股。我在上周的節目中說過,四季度市場面臨國際金融市場大的震動,必須要尋找新的投資方向。

大家說新的投資方向在哪里?我剛才講了,如果美國四季度,因債務問題,面臨美國政府、聯邦政府關門的風險,屆時量化寬松政策還結束不了,這也就意味著還會給其他新興經濟體國家帶來更多時間,進行資本市場的底部建倉。

中國明確實施正常的貨幣政策

最近,很多投資者都在關注中國政府對美聯儲可能出現債務違約,繼續量化寬松政策的態度,美國如果繼續量化,中國要不要跟進?

今天,央行行長易綱明確表示,中國有條件實施正常的貨幣政策,不需要實施資產購買操作,這話是什么意思?即:中國四季度不準備做量化寬松,也不會跟隨美國做量化寬松,我們將繼續保持靈活的貨幣政策。也就是說,大家不要寄希望四季度大盤會嗚嗚的漲起來,我們既要控制物價,同時也要控制貨幣,不要超發,保持穩中有進的態勢,這是2021年中國國策——行穩致遠,穩中有進,適度靈活,我們不會大水漫灌,也不會讓物價飛漲。

大家又問,近期全國大范圍限電限產是怎么回事,是不是金融戰打起來了?大家不要過度解讀。限電限產很好解釋,因為全球在疫情,國外的生產能力比較差,中國疫情控制得很好,我們今年復工生產能力開工率比較高,所以全球訂單都向中國引來,我們很多企業,尤其是外貿進出口企業接到了大量訂單,企業主們就得大量購買原材料,在這個過程當中,國際炒家利用中國原材料需求過猛的情況,將國際市場大宗商品價格炒高,高到幾倍甚至十幾倍。

所以這使得國內企業,原材料價格成本進一步提升。

如果國家給這些進出口企業補貼,國家補不起,一旦全球疫情解除,原有訂單不要了,實際上我們高價囤積的原材料會使得很多企業在未來3-5年內被壓得喘不過氣來。

在這種情況下,上周國家提出要通過市場化手段平抑大宗商品價格,果然在限電限產之下,不一定說我們現在的能源緊缺到非要限制的程度,但通過這種方式,讓國內發燒的企業冷靜冷靜,否則一旦出現上游材料價格高企,下游成本過高,利潤降低,甚至負數時,不但企業賺不到錢,相反會背上高額的成本。

在這種情況下,國家出手來幫助市場調控大宗商品價格,大家應該明白是一個什么樣的意圖,正因如此,四季度大宗商品價格肯定要出現一次暴跌,之后,金融市場的震蕩會比三季度更猛烈,所以我今天起的題目就叫——全球大勢激蕩。

四季度不但貨幣政策可能會出現較大的調整,也會有一些匯率壓力,而且大宗商品期貨價格也會出現較大震蕩,這些不確定性都可能會引發A股不確定性的出現。

由于這種震蕩,不排除A股會受到影響。比如:限電限產,使得一些行業和企業受損,它們四季度業績情況和年報不太會好看,尤其是中國GDP也會受到影響。

但整體來看限電限產只是一個措施,它不會是持久性政策。政府也要保GDP在合理的5-6%的范圍,也就三季度GDP不如二季度,四季度不如一季度。

四季度一定是有保有壓,有減有增、有漲有跌,有大有小,有賺有賠,關鍵是大家怎么去選擇投資標的。

未來,大家一定要關注相關的經濟政策。比如:無限量提供平準基金。言外之意就是不大水漫灌,但如果市場有風險,平準基金可以維護市場的穩定。2015年A股出現下跌股災,時任央行行長周小川表態,央行將無限量供應流動性,A股市場當時就止跌了。

所以當看到未來中國政府可能會提供無限量平準基金時,股市跌不下去,跌也不會太深。因為它在不確定性的情況之下,資金持股周期比較短,而且持股的結構在不斷的調整,市場的震蕩是比較頻繁的。

平準基金實際上會讓大家不失去信心,下跌是正常的,但不會把市場給跌沒了。

美國市場可能會出現周期性債務風險,但會不會引發全球市場震蕩?至少中國已明確表態,會有效控制通脹,而且會有效控制資本市場穩定。

另外,中國要加大內循環力度。以內循環為主,外循環為輔,這是什么意思?加大內循環增長最核心要素就是消費。如果沒有消費,怎么形成內循環。所以中央2020提出加大內循環,實際上國內自產自銷,促進消費。

近期,市場中白酒板塊出現異動,貴州茅臺一度漲停,五糧液、瀘州老窖等一眾股票出現大漲,這表明資金在迫不及待的搶籌大消費股票。

在大消費里,除了食品、飲料,還要關注醫藥。醫藥基本上調整到位了,如果德爾塔病毒在四季度反復爆發。那么,醫藥概念股還得再漲,不是因德爾塔病毒,而是這些核心資產股基本上在前三季度調整到位了,四季度國家要拉GDP,促進大消費為內循環做推動,所以大消費股就得漲。

投資者要把握住這個機會,如果節前市場殺跌,你沒有轉到大消費上,節后還有時間,不是所有的股票節后都能漲,但大消費的核心資產龍頭股票肯定要漲,尤其是調整到位的龍頭股。

總體而言,四季度全球大勢變化,金融市場博弈,各種風險險象環生。投資者必須把握住震蕩中的機會,回避風險。跟隨國家政策同步而上,在大消費領域把握行業龍頭,以及它們的反轉機會。

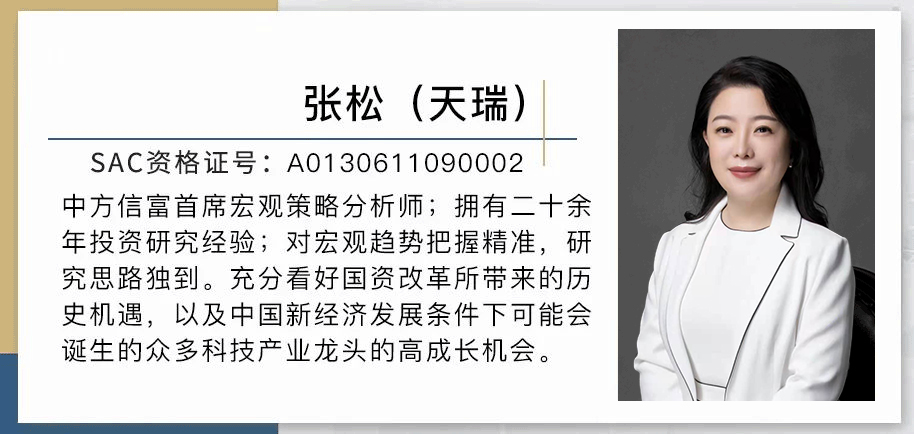

(本文根據《天瑞資本圈》演講整理,作者張松(天瑞)系中方信富首席宏觀策略分析師。)

風險提示:文章內容僅供參考,不構成投資建議。投資者據此操作,風險請自擔。