今年2月,凱瑟琳·伍德創立的諾亞方舟(ARK)基金總規模突破500億美元(約3233億人民幣),較上一年翻了近 20 倍。即使近期重倉的特斯拉股價出現大幅波動,但ARK旗下5只主動基金仍然表現驚人,大幅跑贏業績基準標普500指數。

ARK基金目前主動型ETF產品有5只。其中,ARKK注重于投資各行業創新型的科技公司,ARKQ注重于投資自動駕駛和機器化創新科技公司,ARKW注重于投資下一代互聯網技術創新科技公司,ARKG注重于投資生物技術革新的創新公司,ARKF注重于投資金融科技行業的創新型公司。

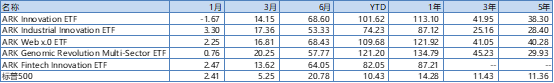

(表:ARK旗下主動型基金收益。截止2021年2月25日)

其中,代表產品ARKK,2020年暴漲170%,凱瑟琳·伍德也因此被譽為“女版巴菲特”。

伍德是誰?

凱瑟琳·伍德(Catherine Wood),又名木頭姐。2014年,在她58歲的時候,創立了諾亞方舟基金。

雖然在不少投資機構任職過,但在創辦諾亞方舟前,伍德籍籍無名。

1976年,伍德以優異的成績考入南加大金融系。大學期間,她曾師承于美國知名經濟學家阿瑟·拉弗(Arthur Laffer),并在世界上歷史最悠久、規模最大的投資管理公司資本集團(Capital Group)工作三年。

1981年大學畢業后,凱瑟琳進入美國最大金融機構之一的保德信資產管理公司(Jennison Associates)的投資部成為了一名經濟學分析師。凱瑟琳晉升為該公司首席經濟學家,并同時擔任投資經理。

在保德信長達18年的職業經歷中,最初她像一只尋找殘渣剩飯的流浪狗一樣,去撿別人看不上的股票。后來她慢慢摸索出了規律,發現很多人不看好、一些看起來格格不入的東西,如果仔細研究,也能從中發現寶貝。

離開保德信,凱瑟琳在一家小型資產管理公司做了三年合伙人。隨后她入職聯博資產管理公司(Alliance Bernstein)擔任投資總監,一干又是10多年。這兩份工作讓她確定了以研究和操作主題股票型基金為主的工作方向。

2014年,凱瑟琳開始有了創業的想法,但周圍的人并不支持她。過去二十多年,美國基金市場中規模、增速最快的基金類型,是以特定指數成分股作為投資對象的被動型基金,靠基金經理自身判斷選股的主動型基金越來越不被投資者看好。

但伍德最終決定遵從自己內心的想法。創立了諾亞方舟。

ARK的投資策略

ARK基金之所以能在短期異軍突起,并在2020年登上華爾街之巔,和伍德的投資策略有極大關系。

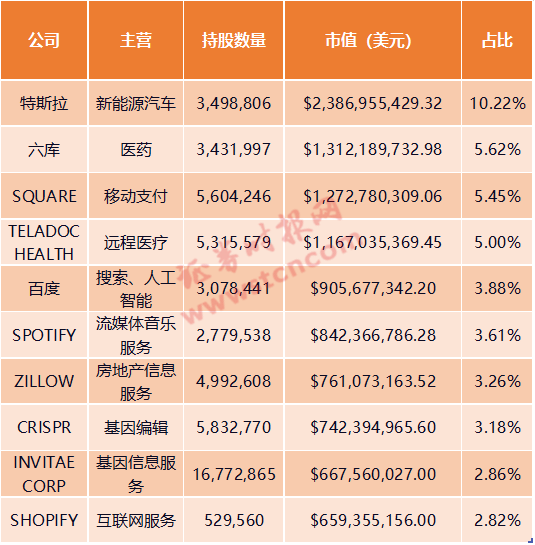

ARK基金主要投資于未來具有破壞性革新市場的潛力新型公司,最知名的案例包括電動汽車Tesla,移動支付公司Square,遠程醫療公司Teladoc等。如今ARK基金仍在不斷投資許多目前相對不知名的創新公司。另外,ARK在比特幣價格還只有幾百美元時就開始買入比特幣灰度信托(Grayscale Bitcoin Trust)。目前,ARK持有730萬股比特幣灰度信托,該信托還通過其ETF投資特斯拉和Square Inc。而間接持有比特幣。

和大多數對沖基金只是定期披露持倉數據不同,諾亞方舟旗下基金每天都公布持倉品種和數量。伍德說她不介意別人“抄作業”。但從歷史持倉數據分析,特斯拉一直是伍德的最愛。

2018年8月8日,特斯拉CEO馬斯克發布內部信,稱“正考慮以每股420美元、總價713億美元的價格”將特斯拉私有化,并且已找到充足的資金來源。在馬斯克退市之意已決的時候,伍德發表了一封公開信。在公開信中,伍德措辭激烈,強烈反對特斯拉私有化,并且重申,特斯拉是一只很有投資價值的股票,“4000美元才是特斯拉應有的目標價”。

她認為,對于具有光明前景的特斯拉而言,馬斯克提出的每股420美元私有化價格是對特斯拉的嚴重低估,從而剝奪很多投資者參與公司成功的機會。

馬斯克表示,他和董事會在閱讀凱瑟琳伍德的信件后,影響了他們的決定。迫于壓力,馬斯克在特斯拉官網上發表公開信正式宣布特斯拉放棄私有化。

早在2014年ARK成立之初,持倉公司中特斯拉就排列第五。2016年,在特斯拉股價大跌11%,幾乎所有分析師紛紛調低特斯拉評級的時候,ARK將其特斯拉持倉數量增加了兩倍。2017年10月持有特斯拉36808股,占基金比例6.11%,成為基金第一大重倉股。當時特斯拉股價在70美元附近(復權后)。隨后,伍德一直加倉特斯拉。目前,ARKK持有特斯拉3498806股(特斯拉曾在2020年8月將股份按1:5進行拆股),市值23.86億美元,占比10.22%。

2020年1月,伍德接受CNBC的采訪中,詳細闡述了繼續長期看好特斯拉的三個理由:

1。電池成本:伍德認為,特斯拉正在沿著手機和筆記本電腦的成本曲線前行,特斯拉擁有更高效的電池,成本也在不斷降低,這會進一步降低電動汽車成本。

2。人工智能芯片:2019年,特斯拉推出了一款內置自動駕駛和冗余功能的內部人工智能芯片。伍德表示其曾與一位在英偉達就職的分析師合作,該分析師表示,特斯拉的人工智能芯片比英偉達能放在汽車上的任何產品都要領先四年。

3。自動駕駛數據:雖然目前真正的自動駕駛汽車還不存在,但伍德認為,特斯拉將成為自動駕駛這個新興領域的主導者,因為特斯拉現有的近70萬輛汽車已經在收集數據了,并且已擁有100到120億英里的真實世界駕駛數據。在上周特斯拉股票再次出現大跌的時候,伍德毫不猶豫地繼續加倉特斯拉。

(ARKK基金持倉明細。截止時間:2021年2月25日)

ARK基金最新策略

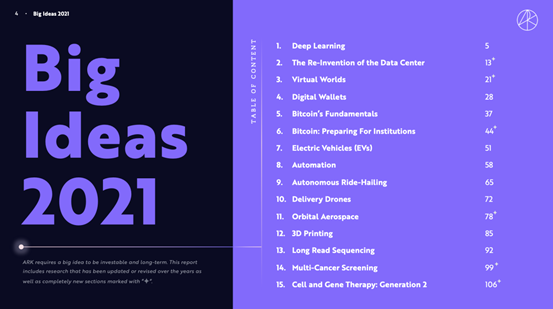

在這份名為《Big Ideas 2021》的報告里,ARK基金列出了今年15個重要的投資機會,包括深度學習、虛擬世界、數字錢包、比特幣、電動汽車、自動化、無人駕駛、無人快遞、航天、3D打印、長讀基因測序(Long Read Sequencing)、二代基因剪輯等。

一、深度學習

ARK的研究表明,深度學習是這個時代最重要的突破點。未來15-20年,深度學習可能會給資本市場帶來30萬億市值的增量。

二、數據中心

更便宜、更快和更有效率的處理器正在取代傳統芯片巨頭英特爾的位置。對云計算來說,ARK相信,ARM、RISC-V和GPUs最有可能爆發。這個行業未來20年的年均增長速度有望達到45%,并且可能達到年190億美元的市場規模。

三、虛擬世界

虛擬世界包括游戲、增強現實和虛擬現實。根據ARK的研究,虛擬世界的市場規模將從目前的1800億美元增長到2025年3900億美元,年復合增長率達到17%。

四、數字錢包

ARK認為,數字錢包代表了一個4.6萬億美元規模的市場。以Venmo和Cash為代表的初創企業,通過手機端的應用,將會取代傳統的銀行服務。根據ARK的統計,數字錢包應用的價值取決于用戶數量。當前,每一個數字錢包的用戶價值在250美元-1900美元之間。但到了2025年,單個用戶的價值將飆升至20000美元。在中國,數字錢包的代表是微信支付和支付寶。

五、比特幣

當前比特幣的價格已經創下了歷史新高,但ARK但研究表明,比特幣仍然非常健康。如果標普500成分股把1%但現金用于配置比特幣,比特幣的價格將達到40000美元。(編者注:自2月初特斯拉宣布將15億美元投資比特幣后,比特幣價格最高已經上漲到58000美元)

六、 投資機構配置比特幣

ARK認為,比特幣價格的快速上漲將會讓投資機構更多配置數字貨幣。在未來的5到10年里,它的市值可能從大約5000億美元擴大到1-5萬億美元。此外,ARK估計,比特幣的日交易量可能在不到4年的時間里超過美國股市的交易量,在不到6年的時間里超過全球外匯現貨市場的交易量。

七、電動汽車

電動車價格正在迅速接近燃油車。巨頭們正在使用創新技術降低電池成本,并提升電動車的續航里程。根據懷特定律,ARK預計電動車銷量將從2020年的220萬輛,增長到2025年的4000萬輛。這個預測最大的變數,是傳統汽車廠商能否成功向電動化和智能化轉型。

八、自動化

機器人時代正在來臨,不僅輔助人類,并且提供了新的就業機會。ARK并不認為機器人的大規模使用將導致工人失業。ARK公司認為,未來5年,自動化將為美國GDP增加5%,即1.2萬億美元。美國經濟正處于類似于上世紀90年代初美國制造業的自動化水平。雖然制造業花了大約25年時間才達到目前的自動化水平,但ARK認為,在未來5年里,美國經濟的自動化速度將比現在快5倍。

九、無人駕駛的打車服務

報告認為,無人駕駛的出租車服務將成為成為城市交通的主流。該模式下的單車成本只有目前出租車平均成本的十分之一。ARK的研究表明,該市場將在2030年達到1萬億美元的市場規模。

十、無人機送貨

更低的電池成本和無人駕駛技術將會極大降低無人機貨運和客運的成本。ARK預計,不遠的將來,無人機除了運輸貨物,還會成為人出行的工具。到2030年,無人機平臺將獲得2750億美元的利潤,500億美元的硬件銷售利潤,以及120億美元的地圖服務利潤。

十一、 軌道航天服務

太空飛行正在爆發。火箭和衛星成本的下降正在顛覆這個一度被視為壟斷和官僚主義的行業。此外,得益于深度學習、移動連接、傳感器、3D打印和機器人技術的進步,幾十年來一直膨脹的成本開始下降。結果,衛星發射和火箭著陸的數量激增。根據ARK公司的研究,軌道航天——包括衛星連接和高超音速飛行——每年的市場規模將超過3700億美元。

十二、3D打印

3D打印節省了時間、成本和浪費,同時創造了全新的部件架構。3D打印是一種逐層制造物體的增材制造方式,與傳統的減法制造不同,傳統的減法制造是將材料從更大的塊中去除。ARK認為,3D打印將給制造業帶來一場革命,其年增長率約為60%,從去年的120億美元增長到2025年的1200億美元。

十三、 長讀基因測序(LRS)

該基因測序方式可以提供更完整的人類基因組圖片。ARK相信,與短讀平臺相比,長讀技術提供了更高的準確性、更全面的變體檢測和更豐富的功能集。到2025年底,高度精確的長讀和短讀測序將接近成本平價。ARM估計,該行業的長期收入將以每年82%的速度增長,從2020年的2.5億美元增長到2025年的50億美元左右。

十四、 癌癥篩查

液體活組織檢查比歷史上任何醫療干預都能降低更多的癌癥死亡率。根據ARK的研究,創新技術的融合將多種癌癥篩查的成本從2015年的3萬美元降至現在的1500美元,下降了20倍,到2025年將再下降80%以上,降至250美元。

十五、 第二代細胞與基因治療

雖然細胞和基因療法還處于早期階段,但是新的細胞和基因治療創新可以使腫瘤治療的總目標市場增加20倍以上。