筆者所供職的某大型券商固定收益部,多年來深耕國內(nèi)外固定收益市場,依靠“傳統(tǒng)自營業(yè)務(wù)+非方向性業(yè)務(wù)并舉”的模式,探索出了一條適合自身發(fā)展的道路,并取得了不俗的成績。傳統(tǒng)自營業(yè)務(wù)是多數(shù)券商FICC部門的根基,但是大型券商的發(fā)展大戰(zhàn)略和FICC行業(yè)的新變局,對其FICC傳統(tǒng)自營團(tuán)隊提出了更高的要求和期待。

順應(yīng)券商FICC業(yè)務(wù)的發(fā)展趨勢,本文的兩位筆者從FICC自營投資交易的視角出發(fā),獨(dú)立開發(fā)出BRAVOS量化策略系統(tǒng),將自身固定收益自營投資的經(jīng)驗和交易策略,以電腦程序的形式沉淀在公司FICC業(yè)務(wù)平臺上,希望為部門非方向性業(yè)務(wù)賦能,助力公司FICC非方向性業(yè)務(wù)更快速增長,加速公司FICC部門轉(zhuǎn)型。

目前,BRAVOS系統(tǒng)已經(jīng)可以在主流固定收益非方向性業(yè)務(wù)中發(fā)揮作用,包括做市、銷售交易和投資顧問業(yè)務(wù)。

一、厚積薄發(fā),BRAVOS系統(tǒng)應(yīng)時而生

BRAVOS系統(tǒng)全稱為,債券與利率增強(qiáng)定價操作系統(tǒng)(Bonds & Rates Augmented Valuation OS),是一種利率債及利率衍生品量化策略系統(tǒng)。

BRAVOS系統(tǒng)主要有四大功能模塊,分別覆蓋利率擇時、期現(xiàn)套利、現(xiàn)券相對價值和國債期貨跨期價差四個策略種類。BRAVOS的核心算法可以計算利率債或利率衍生品在其模型中的理論價格走勢,也可以對不同利率交易品種之間的相對價值進(jìn)行定價,最后根據(jù)計算和定價結(jié)果給出策略建議。

BRAVOS的一個特點(diǎn)是,它不是僅僅死板地展示當(dāng)前市場行情下模型的計算結(jié)果,而是一種可以交互操作的量化策略系統(tǒng)。

BRAVOS系統(tǒng)操作界面

BRAVOS策略開平倉信號界面

BRAVOS策略回測結(jié)果界面

用戶先在不同的功能模塊中選擇希望交易的策略和品種,再根據(jù)自身或者客戶的交易風(fēng)格和風(fēng)險偏好輸入策略參數(shù),接著查看回測結(jié)果。如果對回測結(jié)果滿意就可以查看開平倉信號界面,確認(rèn)目前是否滿足策略開倉或平倉條件。

二、BRAVOS系統(tǒng)初露鋒芒

在實(shí)踐中,我們已經(jīng)實(shí)現(xiàn)了BRAVOS系統(tǒng)在固定收益非方向性業(yè)務(wù)中的多種應(yīng)用,下面結(jié)合系統(tǒng)功能模塊來舉例。

1、利率擇時—自營場景

證券公司固定收益部門的自營交易能力是其核心競爭力,是部門非方向性業(yè)務(wù)的基石。券商固定收益部門非方向性業(yè)務(wù)中的做市、代客、投資顧問業(yè)務(wù)等,在服務(wù)客戶的過程中都需要為客戶提供對市場的分析,其中多數(shù)時候客戶最關(guān)心的是券商對未來利率走勢的判斷。判斷未來利率走勢,進(jìn)行利率擇時交易是券商固收自營團(tuán)隊的專長。

Repo 1Y利率互換擇時策略

在系統(tǒng)利率擇時模塊中選擇利率互換品種,點(diǎn)擊按鈕就可以得到上面的策略開平倉信號界面。

很多讀者可能對利率互換這個交易品種比較陌生,利率互換合約是銀行間市場特有的利率衍生品,合約有兩個交易方向,支付合約固定利率和收取合約固定利率。收取利率互換合約固定利率,在市場收益率下行時獲利,在收益率上行時虧損。在開平倉信號圖中黃色標(biāo)記的策略開倉位置,可以建倉Repo 1Y利率互換合約收取固定利率方向的頭寸,在利率下行之后,可以在綠色標(biāo)記的平倉位置止盈。

在為客戶提供市場觀點(diǎn)分享的過程中,結(jié)合系統(tǒng)中自營團(tuán)隊的利率擇時策略,更能體現(xiàn)專業(yè)能力和優(yōu)勢,同時讓客戶對市場有更直觀的判斷。

2、期現(xiàn)套利—做市場景

做市商是專業(yè)的流動性提供商,在固定收益市場中,債券做市商為客戶提供報價,客戶通過做市商買賣債券。大型券商大多都是境內(nèi)固定收益市場中名列前茅的債券做市商,在為客戶提供做市服務(wù)的過程中也面臨許多挑戰(zhàn)。比如在市場出現(xiàn)一邊倒行情的時候,客戶的交易方向過于集中,做市商就面臨對沖風(fēng)險的問題,這個時候量化策略系統(tǒng)的期現(xiàn)套利模塊就可以發(fā)揮作用。

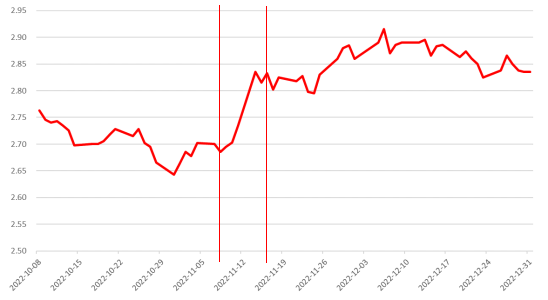

2022年10月-12月10Y國債利率走勢

舉例來說,2022年11月上旬國內(nèi)債券市場大跌,10Y國債到期收益率大幅上行,但是到同年11月中旬,債券市場暫時穩(wěn)定了下來并小幅反彈。在這個反彈過程中,市場中的空頭止盈和多頭抄底力量向做市商買入了大量10Y國債,做市商被迫持有了大量10Y國債空頭頭寸并急需對沖。

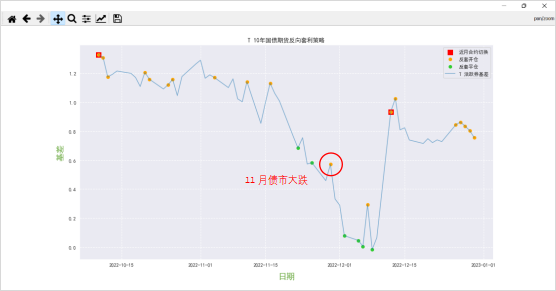

在BRAVOS系統(tǒng)的期現(xiàn)套利模塊中選擇10年國債期貨合約T的反向套利策略,可以得到以下的開平倉信號圖。

10年國債期貨反向套利策略

國債期貨反向套利策略,是在系統(tǒng)計算出國債期貨相對于國債現(xiàn)券更具有性價比的時候發(fā)出開倉信號,此時做多國債期貨同時做空國債現(xiàn)券有套利空間。

上圖中紅圈處,是2022年11月債券市場大跌之后,由于國債期貨下跌幅度更大,BRAVOS系統(tǒng)反向套利策略發(fā)出了開倉信號,做市商可以在上圖紅圈中的黃色標(biāo)記時點(diǎn),用國債期貨多頭有效對沖被動持有的10Y國債空頭頭寸,在期貨基差收斂之后,在綠色平倉信號的位置獲利了結(jié)。

3、現(xiàn)券相對價值—銷售交易場景

債券銷售交易業(yè)務(wù)主要是服務(wù)銀行、基金等機(jī)構(gòu)客戶,背靠部門資源與專業(yè)能力,與客戶達(dá)成國債、利率債、信用債等債券品種的一級或二級交易。

用國債來舉例,對于具有國債承銷團(tuán)資格的機(jī)構(gòu),國債銷售交易業(yè)務(wù)的一個重點(diǎn)是,幫助投資者參與國債一級發(fā)行。

在服務(wù)客戶進(jìn)行國債一級投標(biāo)的過程中,銷售交易團(tuán)隊可以使用量化策略系統(tǒng)的現(xiàn)券相對價值模塊,幫投資者進(jìn)行套利。

2年期國債現(xiàn)券相對價值策略回測結(jié)果

2年期國債現(xiàn)券相對價值策略,是通過系統(tǒng)計算兩支剩余期限2年左右的不同國債的相對價格水平,然后在兩者價格偏離較大的時候進(jìn)行套利交易。

在國債一級投標(biāo)時,如果市場做多情緒不強(qiáng),很多投資者會選擇價格很差的標(biāo)位甚至不投標(biāo),最后也導(dǎo)致銷售交易團(tuán)隊的國債中標(biāo)量寥寥無幾。結(jié)合BRAVOS系統(tǒng)的現(xiàn)券策略,在投資者對國債一級投標(biāo)熱情不高的時候,銷售交易團(tuán)隊可以向客戶建議,雖然一級發(fā)行的國債本身吸引力不足,但是如果中標(biāo)之后再做空二級市場上的另外一支特定國債對沖,可以有套利空間。

通過這樣的方式,銷售交易團(tuán)隊可以幫助客戶更好的參與國債一級市場,也為客戶提供新的套利交易機(jī)會。

4、期貨跨期價差—投資顧問場景

固定收益投資顧問業(yè)務(wù)是為固定收益類投顧賬戶提供投資建議,包括策略設(shè)計、研究支持、交易管理等服務(wù),主要客戶有銀行和銀行理財子公司等。

隨著銀行理財全面轉(zhuǎn)為“凈值化”,打破了剛性兌付,理財產(chǎn)品“破凈”和“贖回”的情況更頻繁發(fā)生。為了應(yīng)對凈值波動,有的理財產(chǎn)品大規(guī)模使用“套期保值”的防守手段,用國債期貨空頭對沖債券現(xiàn)券多頭的持倉,有效平滑了凈值曲線,但是也帶來期貨移倉換月的問題。在“套期保值”的國債期貨空頭合約接近到期日時需要提前平倉,并在國債期貨的下一季月合約上重新建立空頭。

國債期貨T合約跨期價差策略開平倉信號

投資顧問團(tuán)隊使用BRAVOS系統(tǒng),在期貨跨期價差模塊中選擇客戶需要移倉的國債期貨合約,量化跨期套利策略可以展示目前的跨期價差對移倉換月是否有利,這是量化策略系統(tǒng)在非方向性業(yè)務(wù)中的又一個應(yīng)用案例。

三、展望未來

本文介紹的量化策略系統(tǒng),是FICC自營團(tuán)隊順應(yīng)行業(yè)轉(zhuǎn)型的一次成功嘗試,體現(xiàn)出了固定收益自營業(yè)務(wù)的靈活性和廣泛的應(yīng)用性。大型金融機(jī)構(gòu)想要抓住行業(yè)下一步發(fā)展的大趨勢,傳統(tǒng)業(yè)務(wù)就需要面臨大刀闊斧的改革。在行業(yè)變革中,自營團(tuán)隊依靠多年來的經(jīng)驗和策略積累,再借助量化工具等方式,依然可以大顯身手。