摘要

(1)大多數投資者更加注重絕對收益,以及更小的收益波動與回撤。對于股票資產而言,在不做擇時的前提下,通過股票多頭的形式想要實現絕對收益目標是比較困難的,股票的風險收益特征與大多數投資者的風險偏好其實并不完全匹配。

(2)資產配置的兩大優勢在于:一方面,通過適度減少組合在股票資產上的暴露,提高債券等其它資產的比重,可以有效降低組合波動,提高正收益概率;另一方面,資產配置能為投資組合帶來更多的靈活性,讓我們在面對市場單邊下行的環境時更加主動從容。

(3)配置30年期國債的兩個原因:在不同期限的債券品種當中,30年期國債對沖股票資產風險的效果更佳;在國內經濟弱復蘇的背景下,市場利率大概率會繼續下行,長久期債券價格或有更大的上行空間。鵬揚中債-30年期國債ETF(場內簡稱:30年國債ETF,代碼:511090)是市場上唯一一只超長久期國債ETF,其久期穩定在18左右,適合作為低利率環境下的債券資產進行配置。

一、資產配置的兩大優勢

Daniel Kahneman(1979)提出了行為金融學領域的損失厭惡理論,認為人們對損失的敏感程度遠遠大于對相同數額收益的敏感程度。舉個簡單的例子,一個人在路上撿到了500元,然后不小心又丟掉了,雖然金錢上并沒有任何虧損,但他往往會感到非常懊悔。股神巴菲特有兩條經典的投資原則,其一是永遠不要虧錢,其二是永遠不要忘記第一條原則。對于普通投資者而言,其目標通常也是在保住本金的基礎上,取得一定的正收益。實際上,大多數投資者更加注重絕對收益,以及更小的收益波動與回撤。

然而,巴菲特的成功難以復制。由于資產的期望收益率和風險是成正相關的,對于股票這一類高風險、高收益的資產而言,在不做擇時的前提下,通過股票多頭的形式想要實現絕對收益目標是比較困難的,股票的風險收益特征與大多數投資者的風險偏好其實并不完全匹配。從投資學的角度來看,我們可以通過增加投資組合中的股票數量來分散股市的非系統性風險,但股市的系統性風險(包括政策風險、經濟周期風險、匯率風險等)是無法分散的。如果想要降低這一部分風險,我們只能通過資產配置的形式,減少組合在股票資產上的暴露,提高債券等其它資產的比重,從而降低組合波動,提高正收益概率。

以股債組合為例,我們可以通過平衡股票與債券之間的權重,在犧牲部分期望收益的同時,有效降低組合風險,減少回撤。我們按照8:2的比例配置滬深300指數和中債-30年期國債全價指數,構建股債組合,自2014年以來,股債組合相較滬深300指數實現了更高的風險收益比,并且有效降低了最大回撤。

表1:股債組合2014年以來風險收益情況

數據來源:Wind,鵬揚基金,指數及指數模擬組合歷史業績不預示未來表現,不作為相關

基金未來業績表現的保證,市場有風險,投資需謹慎。

與此同時,資產配置能為投資組合帶來更多的靈活性。如果股票倉位過高(甚至all in),在面臨市場單邊下跌的極端行情下,只能處于非常被動的地位。相反地,如果投資組合中提前配置了部分債券倉位,一方面能夠有效控制市場下跌帶來的回撤,另一方面能夠讓我們在市場低位時,仍有充足的流動性來拾取底部優質籌碼,從而在后續的反彈中占據主動。

二、債券端,哪個品種更加適配?

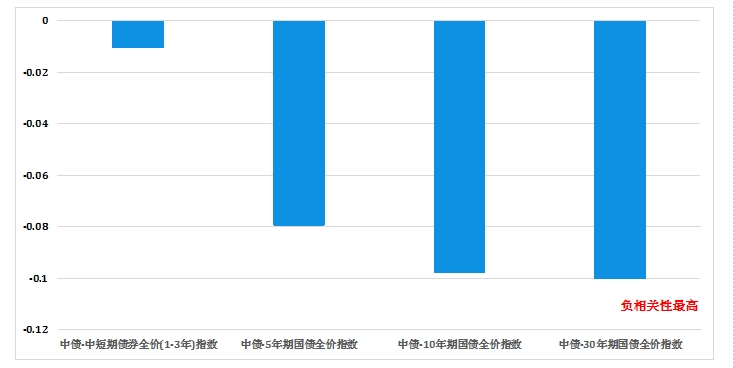

一方面,從Wind全A指數與不同期限債券指數的收益率相關系數來看,中債-30年期國債全價指數的負相關性最高,約-10.1%,說明在不同期限的債券品種當中,30年期國債對沖股票資產風險的效果最佳。

圖1:Wind全A指數與不同期限債券指數的收益率相關系數(2014年以來)

數據來源:Wind,鵬揚基金

另一方面,久期是債券現金流所發生時間的加權平均,通常小于債券的到期期限,其反映了債券價格對利率變動的彈性。久期越長,單位利率變動帶來的債券價格變化更大,即債券價格彈性越高。2024年1月制造業PMI為49.2,已連續4個月處于榮枯線下方,在國內經濟弱復蘇的背景下,流動性預計保持合理充裕,降準降息仍有望看到,市場利率大概率仍有下行空間。

從所有債券品種的久期來看,30年期國債的久期最長,目前30年期國債最新券久期為19.57。30年國債ETF (511090)是市場上唯一一只超長久期國債ETF,具備同現券一樣的配置、交易價值,通過抽樣復制的方式確保ETF具備30年國債現券的風險收益特征,其久期穩定在18左右,適合作為低利率環境下的債券資產納入組合配置。(CIS)